TVA intracommunautaire : en quoi ça consiste ?

Le numéro de TVA intracommunautaire est un numéro unique, propre à chaque entreprise au sein de l’Union Européenne. Il est utilisé dans le cadre de transactions de biens ou de services sur le marché de l’Union Européenne. Vous trouverez ci-dessous quelques éclaircissements par rapport à ce sujet de numéro de TVA intracommunautaire.

Qu'est-ce qu'un numéro de TVA intracommunautaire ?

Le numéro de TVA intracommunautaire est un numéro d’identification individuel attribué à chaque entreprise domiciliée au sein de l’Union Européenne et assujettie à la Taxe sur la Valeur Ajoutée. Il est donc utilisé pour identifier de manière unique chaque entreprise de l'Union européenne et pour les transactions interentreprises au sein de l'UE.

Qui a besoin d'un numéro de TVA intracommunautaire ?

Les entrepreneurs qui participent au commerce de biens et de services entre les États membres de l'UE ont besoin d'un numéro de TVA intracommunautaire, à l'exception des petites entreprises comme les microentreprises qui vendent de toute façon leurs produits sans TVA.

À quoi ressemble un numéro de TVA intracommunautaire ?

En France, le numéro de TVA intracommunautaire commence par l'abréviation FR, suivie d’une clé de deux chiffres suivis de neuf chiffres. Il a donc la structure FR-12-123456789. Dans les autres États membres de l'UE, la structure est similaire. Le numéro de TVA intracommunautaire commence par le code pays. Il est suivi d'un maximum de douze caractères alphanumériques, selon le pays.

Auprès de qui pouvez-vous demander un numéro de TVA intracommunautaire ?

Le numéro de TVA intracommunautaire est défini par l’administration fiscale du pays de domiciliation de l’entreprise au moment où celle-ci déclare son activité et où elle s’immatricule.

Où doit figurer votre numéro de TVA intracommunautaire ?

Votre numéro de TVA intracommunautaire doit être mentionné sur vos factures et sur le site internet de votre entreprise. Sur les factures, il est généralement inscrit en dessous de votre adresse, de votre numéro de téléphone et de votre adresse électronique. Il peut aussi être mentionné sur d’autres documents. Bien évidemment, il est essentiel qu’il soit complet, correct et surtout que l’on puisse l’identifier comme tel.

Comment peut-on vérifier un numéro de TVA intracommunautaire ?

Vous devez toujours vous assurer que le numéro de TVA intracommunautaire mentionné sur la facture de vos clients est valide. Pour confirmer la validité d’un numéro de TVA intracommunautaire, une procédure est proposée par la Commission Européenne sous le nom de VIES, abréviation de VAT Information Exchange System pour système automatisé d’information sur la TVA. Pour ce faire, il vous suffit entre autres de saisir votre propre numéro de TVA intracommunautaire, le pays à interroger et le numéro de TVA de votre partenaire commercial.

Que peut-il arriver en cas de numéro de TVA intracommunautaire incorrect ?

Si le destinataire de votre facture a indiqué un numéro de TVA intracommunautaire incorrect, vous pouvez être amené à payer la TVA à sa place. Dans le pire des cas, vous pourriez même être poursuivi pour avoir utilisé des avantages fiscaux non autorisés. En tant que fournisseur ou entrepreneur performant, vous ne pouvez pas prétendre que vous vous êtes simplement fié à l'exactitude des informations de votre client. Vous avez donc le devoir de vérifier les informations que vous transmet votre client. C'est précisément la raison pour laquelle vous devez être en mesure de prouver que vous avez bien vérifié son numéro de TVA intracommunautaire.

Quand et pour qui naît l'obligation de payer la TVA ?

L'obligation fiscale naît au moment de l'émission d’une facture. Toutefois, ce n'est pas le vendeur mais l'acheteur qui est redevable de la TVA. Il paie la taxe sur la livraison ou le service en tant qu'acquisition intracommunautaire et verse la TVA sur le paiement à son bureau des impôts compétent. Il peut toutefois la déduire à nouveau.

En résumé, le numéro de TVA intracommunautaire est requis pour les transactions intracommunautaires entre entreprises (B2B). Si, en tant qu'entreprise, vous effectuez des livraisons ou des services à une société située dans un autre État membre de l'UE, ceux-ci sont exonérés d'impôts. L'acheteur - votre client commercial - doit payer la TVA dans son pays. Il peut déduire cette somme. Les factures relatives aux livraisons et services intracommunautaires doivent répondre à des exigences particulières. Entre autres, elles doivent toujours mentionner le numéro de TVA intracommunautaire du fournisseur (votre entreprise) et de l’acheteur (votre client) ainsi qu’une référence à cette transaction intracommunautaire. Enfin, votre numéro de TVA intracommunautaire vous est délivré à la création de votre structure, au moment de son immatriculation officielle.

Dossiers similaires

-

Liquidation judiciaire simplifiée d'une entreprise Une procédure de liquidation judiciaire est mise en œuvre lorsqu’une entreprise rencontre des difficultés financières qui ne lui permettent plus de redresser la situation. Il en existe une...

-

Augmentation de capital : pourquoi, quand, comment ? Pour améliorer la situation financière d’une entreprise, associer de nouveaux actionnaires ou encore développer une activité, l’augmentation du capital peut être une solution intéressante....

-

Intranet : définition, fonctions et avantages pour l'entreprise L’intranet, c’est une sorte d’internet interne à une entreprise, accessible uniquement à ses collaborateurs. Ce réseau informatique spécifique est doté de nombreuses fonctionnalités pour...

-

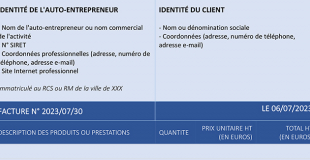

Conseils et modèle de facture pour auto-entrepreneur ! En tant que professionnel, un auto-entrepreneur est tenu d'éditer une facture à chaque fois qu'il vend une produit ou une prestation, hormis si son client est un particulier. Une facture...

-

Divorce sous régime de la communauté : que devient l'entreprise ? Lors de son mariage, le choix du régime matrimonial est important pour un chef d'entreprise car il définit notamment le patrimoine personnel qui peut être saisi en cas de difficultés de...

-

Infogreffe : quel est le rôle et fonctionnement de cet organisme ? Infogreffe est un organisme qui regroupe et mutualise les moyens et les informations issues de plus de 140 greffes de tribunaux de commerce français, des juridictions chargées de traiter les...

-

Secrétariat à distance : fonctionnement, mission, coût A l’heure actuelle où le télétravail se développe, le secrétariat à distance est un service qui trouve tout son sens. Pourtant, ce type de prestation existe depuis de nombreuses années. Il...

-

Facture impayée : comment réagir ? Dans quels délais ? Malheureusement, presque toutes les entreprises rencontrent un jour ou l’autre un problème de facture impayée. Qu’il s’agisse d’un client particulier ou professionnel, il est alors...

-

Comment gérer les conflits entre associés dans une tpe / pme ? S’associer pour créer une entreprise est souvent une solution adoptée lorsque plusieurs personnes ont un projet (commercial ou de prestations de service) commun. Mais une telle association...

-

Dissoudre son entreprise : combien ça coûte ? Dissoudre son entreprise, c'est-à-dire cesser volontairement son activité en cas de départ à la retraite du dirigeant, de son décès, ou encore de vente de l'entreprise par exemple, implique...

-

Les associations et clubs d'entrepreneurs, quelles spécificités ? Les associations et clubs d’entrepreneurs ont pour objectif commun de réunir des chefs d’entreprise et des décideurs autour de valeurs communes liées à l’entreprenariat. Ces structures...

-

Qu'est-ce qu'un plan comptable ? Un plan comptable ou un plan comptable général (PCG) est une référence en matière de comptabilité pour les entreprises. Ce livret composé de multiples éléments ressemble les normes, les lois...