Réduction générale des cotisations patronales : objectifs, fonctionnement

Tous les employeurs doivent payer des cotisations et des contributions sociales dont le calcul est basé sur les salaires qu'ils versent à leurs collaborateurs. Ces cotisations sont destinées au financement de la branche maladie de la Sécurité sociale, des allocations familiales, de l'assurance chômage, etc.

Mais tous les employeurs (sauf quelques exceptions) bénéficient de dispositifs qui leur permettent de réduire le coût de ces cotisations patronales. L'un d'entre eux, mis en place dans le but d'alléger le coût du travail par une baisse de charges concernant les salaires, est appelé le dispositif "réduction générale des cotisations patronales", connu auparavant sous le nom de "réduction Fillon". Comment fonctionne cette réduction générale des cotisations patronales ? Qui est concerné ? Comment la calculer ? Pourquoi cette réduction générale des cotisations patronales ?

Réduction générale des cotisations patronales : de quoi parle-t-on ?

La réduction générale des cotisations patronales désigne un avantage accordé aux employeurs qui emploient des salariés titulaires d'un contrat de travail et pour lesquels ils paient des cotisations sociales sur leurs salaires.

Cet avantage, qui a pour but l'allégement du coût du travail et donc, d'une manière générale, de favoriser l'emploi, prend la forme d'une diminution progressive de certaines contributions sociales dues par les employeurs, calculée en fonction du niveau des salaires versés.

Le dispositif de réduction générale des cotisations patronales consenti par l'État ne peut pas être cumulé avec d'autres types de mesures qui prévoient une exonération de ces contributions, hormis avec la déduction forfaitaire spécifique (DFS) pour les heures supplémentaires, c'est-à-dire une diminution des cotisations patronales de Sécurité sociale et des contributions d’assurance chômage notamment, applicable à certains salariés et qui est plafonnée à 7 600 euros par salarié et par an.

D'autre part, la réduction générale des cotisations patronales est appliquée (ou non) sur la base de la Déclaration sociale nominative (DSN) effectuée obligatoirement par tous les employeurs du secteur privé et public.

Il s'agit d'une déclaration en ligne produite à partir du logiciel de paie de l'entreprise destinée à transmettre les informations qui concernent chacun de leurs salariés (salaire, arrêt de travail, maladie, maternité, paternité, fin de contrat, etc.) à tous les organismes sociaux (Urssaf, Pôle emploi, Assurance maladie, Agirc-Arrco et les organismes complémentaires de santé).

Ainsi, grâce à la DSN, l'employeur peut calculer lui-même la réduction annuelle des cotisations patronales dont il peut bénéficier et déduire son montant de celui des cotisations sociales qui sont à sa charge.

Allouée d'après des informations déclaratives, en cas de contrôle par les organismes de recouvrement, les employeurs doivent en conséquence être en mesure de mettre à la disposition de ces derniers toutes les informations utiles au contrôle du calcul de la réduction générale des cotisations patronales.

Les employeurs concernés par la réduction générale des cotisations patronales

Tous les employeurs du secteur privé (sauf les particuliers employeurs qui bénéficient de dispositifs spécifiques de réduction du coût du travail) soumis à l’obligation d’assurance chômage sont éligibles sous conditions à la réduction générale des cotisations patronales.

Il s'agit plus précisément des employeurs qui répondent à leur obligation d'assurer leurs salariés titulaires d'un contrat de travail contre le risque de privation involontaire d’emploi et le risque de non-paiement des sommes qui leur sont dues en cas de procédure de sauvegarde, de redressement ou de liquidation judiciaire de leur entreprise, comme l'indique l'Urssaf.

La réduction générale des cotisations patronales s'applique également aux Établissements publics industriels et commerciaux (EPIC) des collectivités territoriales, aux sociétés d’économie mixte dans lesquelles les collectivités territoriales ont une participation majoritaire, aux entreprises nationales inscrites au répertoire national des entreprises contrôlées majoritairement par l’État, aux associations cultuelles affiliées au régime général quel que soit leur statut au regard de l’assurance chômage, aux Offices publics de l'habitat (OPH) et à La Poste.

En revanche, l'État, les collectivités territoriales et leurs établissements publics administratifs, scientifiques ou culturels, les chambres de commerce et de l'industrie, les chambres des métiers et de l'agriculture, les employeurs dont les salariés relèvent de certains régimes spéciaux (SNCF, RATP, EDF, GDF, Banque de France, Théâtre national de l'Opéra de Paris, Comédie-Française notamment) ne peuvent pas bénéficier du dispositif de réduction générale des cotisations patronales.

De la même manière, les gratifications versées aux stagiaires ou les rémunérations des dirigeants d'entreprise affiliés au régime général mais non titulaires d'un contrat de travail ne sont pas éligibles à cet allégement de charges patronales.

Une réduction des cotisations patronales liée à une condition de niveau de salaire versé

La réduction générale des cotisations patronales concerne les salaires qui ne dépassent pas un certain plafond. En effet, elle est appliquée seulement aux entreprises qui emploient des salariés dont la rémunération brute est inférieure à 1,6 fois le Smic brut.

De plus, cet allégement de charges patronales est progressif : son montant est maximal lorsque le salaire est égal au Smic et il diminue et devient nul lorsque le salaire atteint 1,6 Smic.

La montant total de la rémunération d'un salarié prise en compte pour l'éligibilité à la réduction générale des cotisations patronales comprend le salaire en tant que tel, les primes, les gratifications, le paiement d'heures supplémentaires, les indemnités compensatrices de congés payés et de préavis et les pourboires.

En conséquence, sont concernés par la réduction générale des cotisations patronales les salaires dont le montant horaire brut est inférieur à 18,43 euros, dont le montant mensuel brut est moins de 2 795,52 euros ou dont le montant annuel brut est inférieur à 33 546 euros.

Pour les salariés à temps partiel, ce plafond de salaire qui donne droit à une réduction générale des cotisations patronales est proportionnel à leur temps de travail. Ainsi, pour un salarié qui travaille 80 % de la durée légale du travail, la réduction générale des cotisations patronales est appliquée à l'employeur si le salaire mensuel brut de son salarié est égal à 80 % de 2 795,52 euros.

Les contributions sociales concernées par la réduction générale des cotisations patronales

La réduction générale des cotisations patronales, soit la réduction accordée et déduite par l'Urssaf sur leur montant dû, dont peuvent bénéficier les employeurs sous certaines conditions, concerne les contributions sociales à la charge de l'employeur suivantes :

- les cotisations de Sécurité sociale d'assurance maladie, de maternité, d'invalidité, de décès et d'assurance vieillesse de base, c'est-à-dire du régime général de retraite ou de celui de la protection sociale agricole, qui sont destinées à financer les prestations versées par le régime général de Sécurité sociale en cas d’incapacité de travail, dont le capital alloué aux ayants droit en cas de décès de l'assuré. Le taux de ces cotisations dues par l'employeur est de 7 % ;

- la contribution au Fonds national d'aide au logement (Fnal), qui assure le financement de l'allocation logement. Son taux est de 0,10 % sur la part des salaires inférieure au plafond défini par la Sécurité sociale pour les entreprises de moins de 50 salariés, et de 0,50 % pour un effectif de 50 salariés et plus ;

- les cotisations d'allocations familiales (3,45 %) qui financent les prestations versées par les Caisses d'allocations familiales (Caf) ;

- la contribution solidarité autonomie (CSA) affectée à la Caisse nationale de solidarité pour l'autonomie (CNSA) et qui a pour but de financer des actions en faveur de l'autonomie des personnes âgées ou handicapées. L'employeur participe à hauteur de 0,3 % à cette contribution ;

- les cotisations patronales qui financent les régimes de retraite complémentaire légalement obligatoires (6,01 %) ;

- la contribution patronale d’assurance chômage qui finance les prestations chômage et qui est de 4,05 % en principe (un bonus-malus destiné à lutter contre la précarité de l'emploi en incitant les entreprises à allonger la durée des contrats de travail et à éviter un recours excessif aux contrats court peut en effet être appliqué à certains employeurs) ;

- les cotisations qui couvrent les accidents du travail et les maladies professionnelles mais pour lesquelles la réduction générale des cotisations patronales ne peut pas dépasser 0,55 % de la rémunération du salarié prise en compte.

En conséquence, avec le dispositif de réduction générale des cotisations patronales, seules les cotisations sociales non recouvrées par l'Urssaf (versement transport, CSG, CRDS) restent à la charge de l'employeur.

Comment calculer la réduction générale des cotisations patronales ?

La réduction générale des cotisations patronales est égale à la rémunération annuelle brute soumise à cotisations multipliée par un coefficient annuel. Elle est calculée par année en fonction des informations mentionnées par les employeurs éligibles dans la DNS à partir du salaire brut mensuel de chacun de leurs salariés.

En pratique, cet allégement de charges est appliqué par anticipation chaque mois et fait l'objet d'une régularisation par l'Urssaf en cours ou en fin d'année.

Les employeurs qui peuvent bénéficier de la réduction générale des cotisations patronales sur les salaires qu'ils versent ont la possibilité d'évaluer cette diminution possible de leurs charges en appliquant ce que l'on appelle un coefficient de réduction, qui est différent selon le nombre de salariés dans leur entreprise.

Pour les entreprises de moins de 50 salariés, le taux de réduction des cotisations patronales est égal à 0,3191. Le coefficient de réduction qui permet le calcul du montant de la diminution de ces cotisations est déterminé par la formule suivante :

(0,3191/0,6) * [(1,6 x 20 966,40 euros – soit le montant du Smic annuel brut)/Rémunération annuelle brute du salarié) - 1].

Le coefficient de réduction est ensuite réparti sur les cotisations versées par l'employeur aux institutions de retraite complémentaire (IRC) et sur les autres cotisations versées à l'Urssaf (Sécurité sociale, CSA, Fnal, assurance chômage).

Concrètement, ce coefficient prend la forme d'un chiffre qui est multiplié ensuite par le montant du salaire mensuel brut concerné et qui donne un nombre exprimé en euros.

Exemple de calcul pour un salaire mensuel brut de 1 600 euros :

- coefficient : (0,3191/0,6) * [(1,6 * 1 744,21/1 600) - 1] = 0,39558

- montant annuel de la réduction générale des cotisations patronales : 0,39558 * 1 744,21 euros = 690,35 euros.

Pour les entreprises qui emploient 50 salariés et plus, le taux de réduction des cotisations patronales sur les salaires à prendre en compte pour calculer le coefficient de réduction qui donne au final le montant de cet allégement des charges est égal à 0,3231.

À noter : ce coefficient de réduction des cotisations patronales est minoré pour les employeurs qui appliquent déjà des taux réduits ou des abattements de taux de cotisations en raison de leur secteur d'activité. Il s'agit des employeurs de journalistes professionnels et assimilés rémunérés à la pige, de voyageurs représentants placiers (VRP) multicartes et de professions médicales qui exercent à temps partiel une activité rémunérée pour le compte de plusieurs employeurs.

D'autre part, d'autres situations particulières, comme, par exemple, les entreprises de travail temporaire ou les salariés à contrat à durée déterminée, font aussi varier ce coefficient qui permet de calculer la réduction générale des cotisations patronales applicable aux employeurs, c'est-à-dire la baisse du coût du travail dans une entreprise.

Dossiers similaires

-

Le conseiller en stratégie : que peut-il apporter à l'entreprise ? La stratégie et sa formulation sont le grand défi de toute entreprise. Vous avez envie d’une stratégie alignée sur vos objectifs et mise en œuvre de façon optimale mais vous verriez bien...

-

Quelles obligations comptables pour un commerçant ? En tant que chef d'entreprise, un commerçant est tenu de tenir une comptabilité, qu'il soit une personne physique ou une personne morale, c'est-à-dire qui exerce son activité sous la forme d'une...

-

Performance de l’entreprise : qu'est-ce que c'est ? Comment la calculer ? De nombreux facteurs influencent le fonctionnement de votre entreprise. Alors comment mesurer sa performance ? Qu’entend-on d’ailleurs par performance ? Les chiffres sont le principal indicateur...

-

Compte de résultat prévisionnel : qu'est-ce que c'est ? Quelle utilité ? Souvenez-vous de vos cours de comptabilité… Un tableau à double entrée avec toutes les dépenses inscrites à gauche au niveau correspondant au débit et tous les revenus à droite au niveau du...

-

Augmentation de capital : pourquoi, quand, comment ? Pour améliorer la situation financière d’une entreprise, associer de nouveaux actionnaires ou encore développer une activité, l’augmentation du capital peut être une solution intéressante....

-

Le contrat de sécurisation professionnelle (CSP) : obligation et mise en place En cas de licenciement pour motif économique, l’employeur a pour obligation de proposer à ses salariés concernés un contrat de sécurisation professionnelle, ou CSP. Ce dispositif vise à...

-

Peut-on mettre en sommeil sa micro-entreprise ? Quelles précautions ? Tout micro-entrepreneur peut souhaiter faire une pause dans son activité. Ceci lui est permis et consiste en une mise en sommeil de son entreprise. Ainsi, le professionnel doit déclarer une...

-

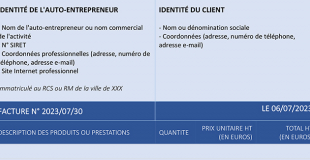

Conseils et modèle de facture pour auto-entrepreneur ! En tant que professionnel, un auto-entrepreneur est tenu d'éditer une facture à chaque fois qu'il vend une produit ou une prestation, hormis si son client est un particulier. Une facture...

-

Expert comptable : est-il indispensable à l'entreprise ? Comment le choisir ? Un expert comptable est un élément clé d’une entreprise. Ce professionnel spécialiste de la comptabilité et du suivi social et juridique de l’entité est un véritable soutien pour le chef...

-

Peut-on gérer une entreprise sans stratégie claire et définie ? Quels risques ? Certaines entreprises sont créées sans réelle stratégie, avec le simple objectif de se lancer, puis de survivre le plus longtemps possible. Mais la survie n’est pas la solution pour espérer se...

-

Forfait mobilités durables pour les salariés : de quoi parle-t-on ? Le forfait mobilités durables désigne un dispositif qu'un employeur du secteur privé, mais aussi du secteur public, peut mettre en place. Il s'agit d'une indemnité financière versée aux...

-

Le DAF (Directeur Administratif et Financier) : quelle fonction dans l'entreprise ? Le DAF (Directeur Administratif et Financier), souvent appelé simplement directeur financier, est en lien direct avec le chef d’entreprise (ou l’équipe dirigeante). Il occupe un poste de cadre...